めがねこFRとは?ざっくり説明

本記事は個人投資家の見解です。くれぐれも妄信されないようご注意ください。また、投資はいかなる場合も自己責任であることをご理解くださいませ。

┏○)) チワ━━━━━━━ス!

今回は僕の主力アセットである、めがねこFRについての紹介をしたいと思います。

めがねこFRとは、サイドFIREを目指すめがねこ氏が自身の夢を叶える為に試行錯誤されて練り上げた手動トラリピ設定です。

手動と聞くと煩雑であったり、難解な印象を持たれる方もいらっしゃるでしょう😅

実際やってみると、最初の注文設定のみやや面倒ですが、決済後の再注文は週に0〜数本なので全く苦ではありません。

むしろ、利確幅が広いめがねこFRは決済数がマネスクのトラリピより少ないので、一決済あたりの重みがある‼️

その為、決済が来ると嬉しくて、再注文の手間は全く気にならないでしょう笑

オージーキウイのハーフ&ハーフ

キウイドルのハーフ&ハーフ

ドルフランのロング(買いのみ)

これら3つの通貨ペアでの運用となります。

https://masatfx.com/sidefire-sentan/

また、発案者めがねこさんとのお話の中で

この2点が確認出来ていますので遵守願います🐶

僕はキャッシュ部分は現金、債券、株式(含み益のもの)を合算して考えています。

めがねこFRの利回りは?

スワップは基本的には合計がややプラスになることが多いです。それは含めず

年利30%超えを狙う設定‼️

🐶「とんでもねぇな。詐欺やろ」

それが本当なんですよ…

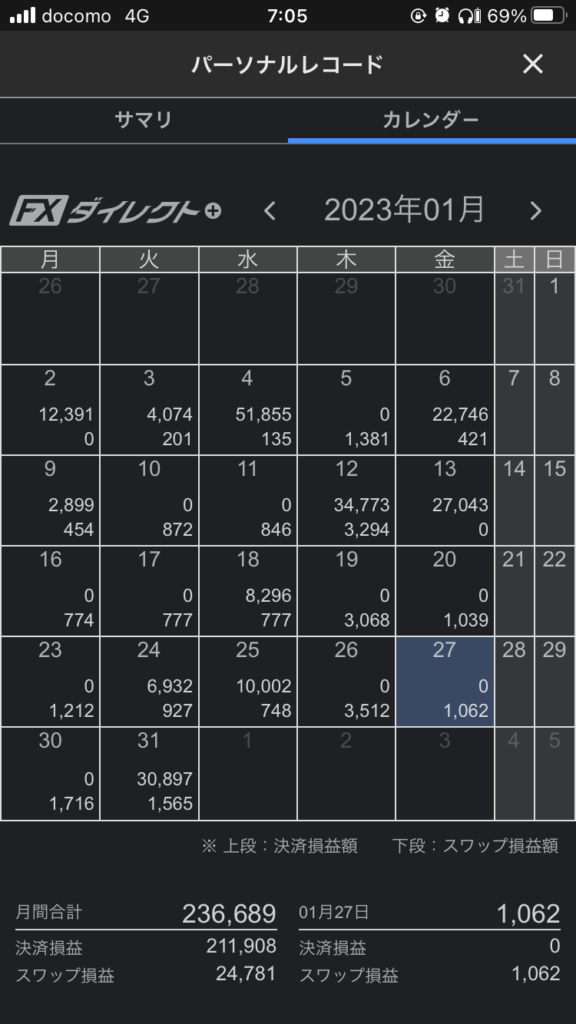

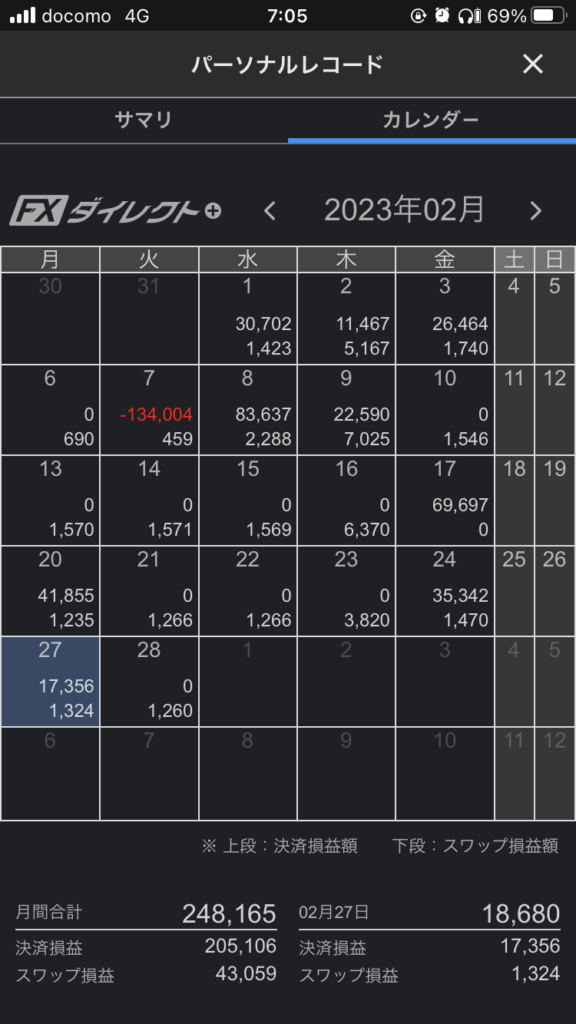

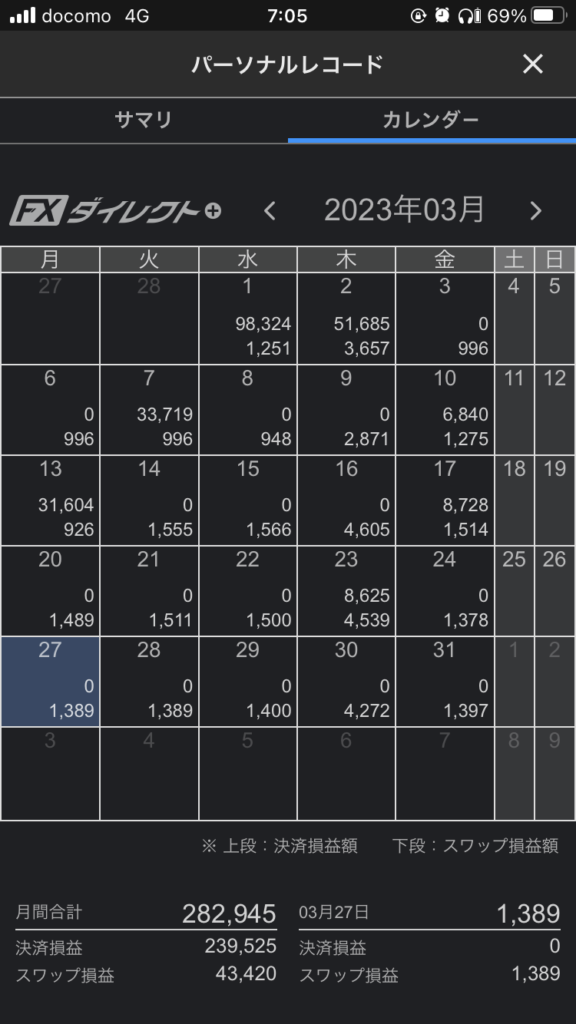

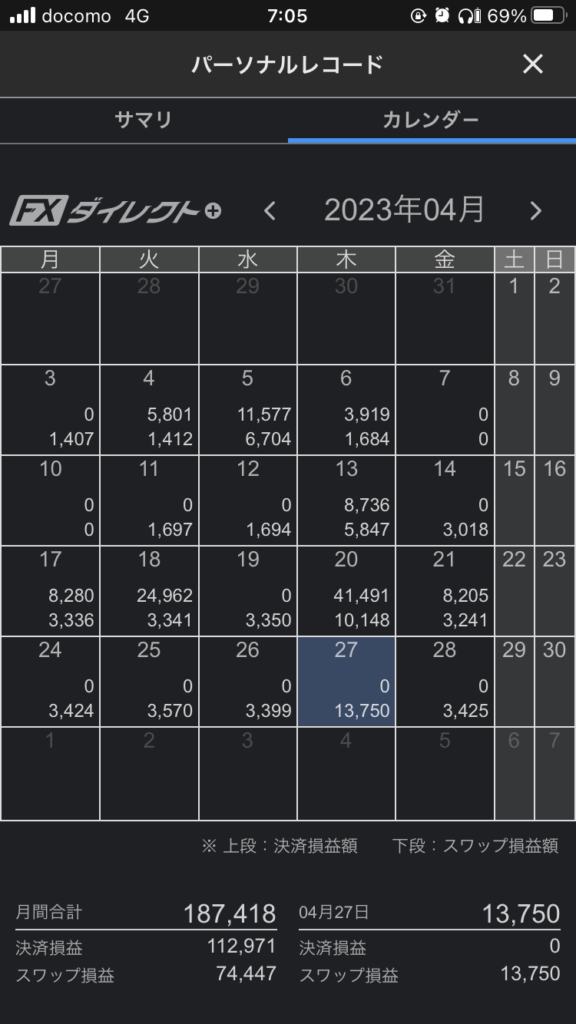

今年1月から4月までの運用結果をご覧下さい。

🐶「資金は750万だったな」

2月7日に裁量でやらかしてるのは触れないように😉

5月途中からは資金を3倍にしていますので、それはまたの機会に。

年利換算すると、スワップ込みなら38%になります。調子も良かったですが、この位は頻繁にある印象です。

めがねこFRのメリット

①手動トラリピには珍しく、含み益になる時がある

長く続けると捌けにくいポジも出来てきますが、含み益になる時があるのは有り難いですね❗️

戦略が合わなくてもやめられるわけです。

マネスクの世界戦略は停止し難いです。

②圧倒的利回り

年利30%を狙えます。去年のようにオージーキウイが1.15付近まで上がると、含み損率は20%を超えるようです(複数人の聞き取りより)。

ただし、今は設定レンジの変更がなされており、1.15→1.18になっているのでマネースクエア社のオージーキウイ設定より上げ相場に強い設定となっています。

③トラリピの理解が深まる

手動トラリピは勿論ご自身で設定するわけですから、トラップ数、トラップ幅、利確幅などを目視する機会が増えます。自動売買だけを運用するより、様々な知識が得られます。

また、カスタマイズしやすいのも利点です。

④手動トラリピは楽しい

面倒だと思われがちな手動トラリピですが、利確幅が広いためしょっちゅう確認する必要はありません。次の日に再注文を入れても十分間に合います。

例:オージーキウイの利確幅は250pipsです。ロング玉が1.1で利確されたならば、再注文は1.075ですので、一晩でそこまで落ちる機会は少ないですね。

何より、決済が続くと再注文がめちゃくちゃ楽しい!

何せその時はめがねこFRの特徴である、幅広決済があったわけです🐶

テンションが高まっているので、苦になりません。

一度決済が来たら連チャンも多く、楽しい一日となるでしょう(笑)

めがねこFRのデメリット

🐶考えたけどあんまり思いつかないんよね(笑)手動注文を入れ忘れることがあるくらい?最初の注文入力は面倒やな

めがねこFRのピンチを乗り越えろ!

僕が最も皆さんにお伝えしたかったことがこの章です🥸

良いことばかりではないのが人生。

予想外のことが生じて慌てふためくのは辛いですね。

予めリスクを想定し、こう来たらこうやる!と決めておけば焦らず運用を続けられるかもしれません。

2023年6月10日時点で、僕が想定しているリスクと考えている対処法を記しておきます。

*随時更新していく予定です。

(1)AUD/NZDが1.15を上回ってしまう局面

2022年にトラリピをやっていた方は記憶に新しいでしょう。

マネスクの世界戦略をやっていた僕も、300万ほど損切しました_| ̄|○

めがねこFRでは、当時1.15以上はロスカットに怯える状態でした。

有効だった対処法は以下の二つ。

1)新規発注停止もしくはロット数を減らす

2022年夏までの設定は1.07~1.14にショートでした。

1.12あたりから警戒し、新規注文を停止したりロットを少なくすれば1.18くらいまで耐えられたはずです。

(ソースを見つけられなかったので、見つけ次第修正します)

僕の場合は、新規注文停止と入金準備で乗り切りました。

まだ運用開始して半年くらいでしたので、お試しの資金350万だったこともあり入金で解決出来たのです。実際は入金しませんでした。

新しい運用法を試す場合には、ゆとりをもって行うこと。利益追求より、大きな資金を預けられるに値する手法かどうかを見極める期間を設けること。

これだけでもかなりリスクは抑えられると思います。

2)両建てする

両建ては非常に難しいと思います。ロングとショートを同数にする両建ては最も難易度が高いと考えています。

例えば、AUD/NZDが1.12まで上がって来た時、ショートの含み損が沢山溜まります。

これからまだまだ上がりそうだということが、チャートやオーストラリアとニュージーランドの政策スタンスからも感じられて不安だとします。

新規注文を停止し、同数のロングを入れればそれ以上の含み損は増えません。

そのまま上がり続けるならあなたの心情は

となります(笑)

昨年の鈴さんの円安シフトの成功と同じパターンですね。

じゃあですよ。

もし、両建てした瞬間に下げだしたら?

そうです。

こう思うわけですよね🤔

両建てにする目的は、望まないロスカットを避けることだったんじゃあないですか?

その時点での利益も損失よりも大切なことは、運用を続けられなくなる障害を取り除くことです!!!

運用さえ続けられれば、例え損切が発生してもめがねこFRの年利30%をもってすれば取り返せます!!!

肉を切らせて骨を切る。

🐶大きな利益を取れる設定なんやから多少の出血にビビったらあかん

それでもやはり心理的に不安な方がいるのも理解出来ます。

僕の場合、完全両建てにするつもりでもまずは半分の玉を建てます。

この時の心理はこうなります。

もしそのまま上昇するならば、

🐶両建てしたロングに利益が乗り、ショートの含み損が増えていく速度が緩和される。少し気楽になる。まだ上がるならもう半分を建てて完全両建てにすれば良い。

天井を打ったようなチャートになれば後から入れたロングを決済し、更に下がるならはじめに入れたロングも建値で決済する。多少の損失は出るけれど、ロスカットは避けられた!また儲けられる環境になるぞ!

もし半分両建てした直後に下がっていくならば、

🐶完全両建てにしなくて良かった!相場は一旦の天井を打ったようだから、ロングは損切しよう。損失は痛いけど、完全両建てだったら倍の損失が出ていた。これで運用を続けられるからまた儲けていけば良いや(‘ω’)

相場をやっていると、いかに自身のメンタルを正常に保てるかが大きなポイントになります。

その為には常にあらゆる可能性を否定せず、ポジティブでいられるように資金配分を行うことです。

また、もしも2010年位のようにオーストラリアよりニュージーランドの方が先に利下げしてしまうような局面では、もともとの国力差がある為AUD/NZDはとんでもない上昇を見せる可能性があります。

もしも今後この展開が来るようであれば、僕はロングを少なくともその時点のショート枚数の倍はロングを入れます。

ショートの新規注文はストップさせます。

以上が現時点でAUD/NZDに対して考えている対策です。

上抜けの怖さはあるものの、最も利益蓄積に貢献してくれるであろうAUD/NZD。

上手く付き合うため、アイデアをお持ちの方はご連絡をお待ちしています(‘ω’)ノ

(2)USD/CHFのフラッシュクラッシュへの備え&ジリ下げ対策

めがねこFRで名物と言えるのが、このペアではないでしょうか?

0.87~0.935まで27本のトラップが入る(ステップ9以上)、爆発力NO.1ペア。

その一撃の決済額は、ステップ15になると7万円弱(プラススワポも入る)と、ユーザーが待ちわびる決済となっています。

このペアは度々上抜けをしてしまい、何も出来ない期間があります。

勿論、その時は証拠金にゆとりが出来ますから、2022年のようにAUD/NZDが1.15を超えようとする展開では有難い存在でした。

このペアのリスクについて考えておきましょう。

1)フラッシュクラッシュ

2015年1月15日10時に生じたスイスフランの大暴騰。約20分の間に起こりました。

正直、これが一番怖い・・・。

何も出来ません。

しかし、歴史を紐解いていくと絶対に予測出来ないことではないことでもないのかもしれません。

チャートだけでは生き残り続けることは出来ないと考える、僕の個人的な意見ですが。

以下に当時の状況を簡単に説明しますね。

スイス国立銀行は、スイスフランの暴騰を防ぐ為EUR/CHFの上限を1.2とし、為替介入にてユーロ買いのスイスフラン売りを2011年より開始。

🐶ギリシャに足引っ張られ続けて、スイス国民は損失を被っていたんやね。そりゃ怒るわな。

そうして2015年1月15日にユーロ買いの介入をやめるとの発言に繋がった。この直前、EUR/CHF1.00やや上と抑えられており(スイス国民はかなり不満)、EUR/USDは2014年から1.35から1.15を下回る水準まで下落(ドル高ユーロ安)していた。

🐶つまりあれやな。国立銀行が国民からの突き上げに降参した形やな。起こるべくしておきたわけや。4年掛けて。

つまり、EUR/CHFのレート、経済状況を時々チェックし、スイス国民が不満を募らせる環境にないかを見ていけば良い。

現在は、ユーロが他通貨より極端に売られている状況ではないものの、EUR/USDは低値にある(ややマイナスポイント)。

国立銀行は普段と変わっている政策をやっているわけではない。クレディスイス破綻があったが、USD/CHFは大きな動きは見られなかった。

当時とはこのように状況が違うので、僕は今は安全な状態かなと考えています。

ただし、スイスフランは長期的にはレートが下がってきています。20年前はUSD/CHF1.6を記録しています。この点には十分に注意が必要でしょう。今はアメリカが利上げ局面で強いからUSD/CHFも強い。両国間の政策スタンスが大きく変わる際には、プラン再考も必要になると思われます。

2)下抜け

前項とも被りますが、これはジリジリと来る場合を想定します。

USD/CHFの長期チャートはずっと下がってるんですよね。

スイスが強すぎるwww

ゼロ金利があったりするのにねえ。

当然この傾向に沿って、めがねこFRはアップグレードを余儀なくされていくでしょう。

おそらく、設定レンジの引き下げで対応していくことになりますかね。

ただし、これは急激な変化とはなりにくいので、数年は0.87下限が機能すると思います。

下がって来て不安な時はオージーキウイの項のように両建ても視野に入れましょう。おすすめは2分割です。

コロナショックで下落していますが、0.98→0.92への下落ですね。その後2~3週間で元の0.98に戻ってます。

🐶こんな感じの下抜けならあまり心配は要らないかなあ。

まとめ

急ぎ足にまとめたので読みにくい部分や間違った部分もあるかもしれません。

この記事を全面的に信用するのはおすすめしません。

しかし、頭の中で過去の歴史からいくつかのシナリオを導き出し、予め対処できるところはやっておいて損はないかと思い筆を取った次第です。

資金に余裕を持たせると利回りが下がるというジレンマを生じるかと思います。

それをお勧めするのは気が引けますが、どうか長く続けて共に儲けられますように願っています。